增长乏力,逆势震荡,中国人身险行业原保费增速降至个位数,首年保费首次连续三年下滑。市场不禁疑问:中国人身险市场是否已经饱和?如果仍有机遇,行业如何才能再度腾飞?本报告旨在通过分析行业长期前景,明晰市场迷思和短期挑战,以回答上诉问题。报告的最后将提出一系列改革举措,以助力行业释放长期潜能。

长期前景

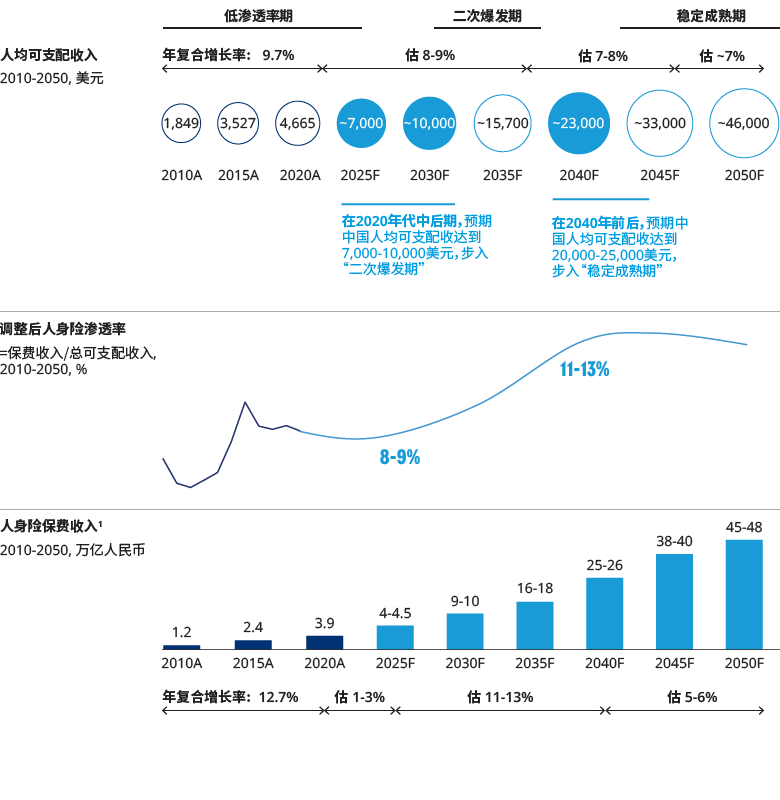

基于与一系列亚洲市场的横向对比,预期中国人身险渗透率(即保费收入 / 可支配收入)在成熟阶段将达到11-13%。根据其他成熟市场经验,人身险渗透率将在人均可支配收入突破7,000-10,000美元后,进入二次爆发期。在这一时期,中国人身险保费将保持高达13%的年增长率。这意味着,中国在2030年将成为全球最大的人身险市场,而其市场规模将在2040年代初达到美国的3倍。而医疗险、养老金/年金险、定期/终身寿险将成为支撑中国人身险市场高速增长的支柱型产品,机会巨大。

1.包括原保险保费收入和计入保户投资款新增交费和投连险独立账户新增交费的保户储金及投资款部分。

市场迷思和短期挑战

随着科技的发展和颠覆,众多2C行业纷纷转型。许多人认为数字化将能帮助中国人身险行业力挽狂澜,而传统的代理人模式不再有用武之地。基于近年来业内最全面的人身险行业一手调研(涵盖12,000名人身险消费者和来自12家公司的代理人),本报告深度分析了这些问题,而研究结果指向了一个不同且微妙的方向。数字化渠道和数字化工具只是手段,而代理人的赋能和改革才是重中之重。虽然“大进大出”的代理人模式难以持续,且不适合服务其目标客群(即中产及富裕客户),但这并不改变人身险是“人的业务”这一本质。在改革的过程中,高质量代理人优增和数字化工具的推出仅仅是第一步,更重要的是这些工具赋能的成效和随后代理人行为模式的变化。

改革举措

打造以客户为中心的商业模式,有效打通客户信息及需求、产品及服务交付渠道和综合保险生态,对击破短期挑战、释放长期潜能至关重要。这一模式的核心是险企服务宗旨的升级,即从单一的销售产品,向服务客户全生命周期的需求转变。而这一模式的实现需要与客户构建多层次的深度互信:对销售人员的信任,对产品服务的信任,对险企的信任。为了建立这样的信任,险企需要先打造一个以客户为中心的,能将各种金融和康养需求相结合的生态圈。同时,通过精心地策划和恰当地激励深化代理人改革,塑造出一支能够满足中产及富裕客户需求的新一代代理人队伍,与生态圈相辅相成,完成客户服务。2B2C渠道的发展是另一个方向,包括更为稳健和升入的银保合作和逐渐发展的团险渠道,以帮助实现终端个人客户的获取。最后,数字化渠道对于更为标准化的产品具有不可比拟的优势,同时,它也会对生态圈的打造形成有效补充。

总而言之,奥纬对中国人身险市场的光明未来充满信心。市场需要对行业应对短期挑战、经历成长阵痛的转型期给予耐心。为使行业尽早重回高速发展轨道,险企管理层和股东都需要坚定信心,坚决推行有益行业长远发展的举措,并不断投入资源和努力,不畏短期的挑战和迷惘。